Mal offen zugeben: Den Überblick über alle wichtigen Kennzahlen im Asset Management zu behalten? Nicht immer ganz einfach.

Von der Analyse und Bewertung, über die Bewirtschaftung und Optimierung – bis hin zum Verkauf von Objekten oder Portfolios : die gesamte Wertschöpfungskette muss abgedeckt werden.

Die Verwaltung von Anlagevermögen und die damit verbundenen Anforderungen brauchen daher eine klare Zielsetzung. Mit Hilfe spezifischer Leistungskennzahlen (KPIs) können Sie diese Ziele festlegen, verfolgen, und am Ende erfolgreich umsetzen.

Was sind KPIs im Property Asset Management?

Kurz gefasst – KPIs sind messbare Werte die Ihnen aufzeigen, wie gut Sie ihre festgelegten Unternehmensziele umsetzen. Dabei variieren die Kennzahlen natürlich in Industrie und Branche. Für einen Marketing-Profi ist ein wichtiger KPI die Anzahl an Lesern für einen bestimmten Blog, im Einzelhandel die Anzahl gekaufter Artikel pro Einkauf.

Und im Property Asset Management? Wir zeigen Ihnen welche KPIs für Sie wichtig sind und warum Sie diese unbedingt im Auge behalten sollten.

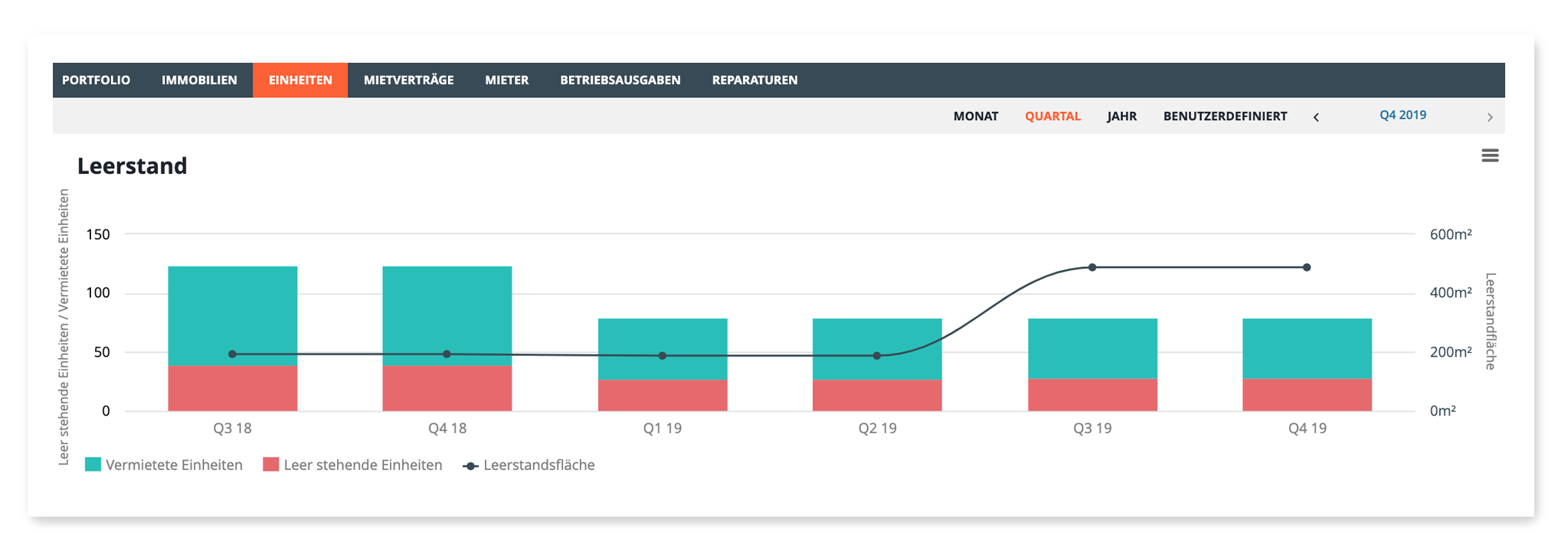

KPI Nr. 1: Leerstandsquote

Die Leerstandsquote ist eine der wichtigsten Kennzahlen für Sie als Property Asset Manager. Sie zeigt das Verhältnis von nicht vermieteten Mieteinheiten zur Gesamtanzahl von Wohnungen in einem Gebäude oder einer Stadt. Die Leerstandsquote spielt vor allem bei Ertragswertobjekten eine wichtige Rolle. Je höher die Leerstandsquote, desto geringer fällt Ihr Mietertrag pro Quadratmeter aus.

Indem Sie also Ihren Leerstand kontinuierlich im Auge behalten – und so einen Anstieg unmittelbar erkennen – können Sie um so schneller reagieren und dem entgegenwirken.

Die Berechnung der Leerstandsquote erfolgt, indem man die Anzahl an freien Einheiten mit 100 multipliziert und dann durch die Gesamtzahl der Einheiten dividiert.

Bei der Betrachtung des Leerstands ist entscheidend, um welche Art des Leerstands es sich handelt. Unterschieden wird etwa zwischen vorübergehenden Leerstand etwa bei einem Umbau und dauerhaftem Leerstand durch fehlende Marktnachfrage.

KPI Nr. 2: Fluktuationsquote

Als Property Asset Manager sind Sie sich wahrscheinlich der Wichtigkeit Ihrer Mieter für Ihr Unternehmen bewusst.

Eine weitere Kennzahl die Sie daher also beachten sollten, ist die Fluktuationsrate Ihrer Mieter. Mit anderen Worten: Die Ein-und Auszüge von Mietern bzw. die Wechselhäufigkeit ihrer Mieter. Die Fluktuation bildet eine Messgröße für Objekt und Standortzufriedenheit wobei sich grundlegend festlegen lässt, dass Mieter je nach Marktsegment alle ein bis zwei Jahre umziehen.

Sollten Mieterwechsel daher deutlich über dem Durchschnitt liegen, ist es wahrscheinlich an der Zeit sich einige Fragen stellen:

- Sind Reparaturen und Wartungen überfällig?

- Berechne ich zu viel für Miete?

- Reagiere ich nicht auf die Bedenken oder Nachfragen meiner Mieter?

Aus der Perspektive von Wohnungsanbietern ist es deshalb von besonderer Bedeutung, durch geeignete Maßnahmen das Fluktuationsniveau zu senken bzw. gering zu halten und den Fluktuationssaldo (Gewinnung von Neumietern abzüglich Mieterverluste durch Wohnungsaufgaben) zu verringern. Dadurch werden Mietausfälle, Mieterwechsel- und Leerstandskosten erspart.

Mieterbindung und letztendlich guter Kundenservice können sich zu einem entscheidenden Wettbewerbsvorteil für Immobilienunternehmen entwickeln. Erreichbarkeit und Zuverlässigkeit sind zwei klassische Beispiele, an denen Mieter die Servicequalität ihres Vermieters festmachen.

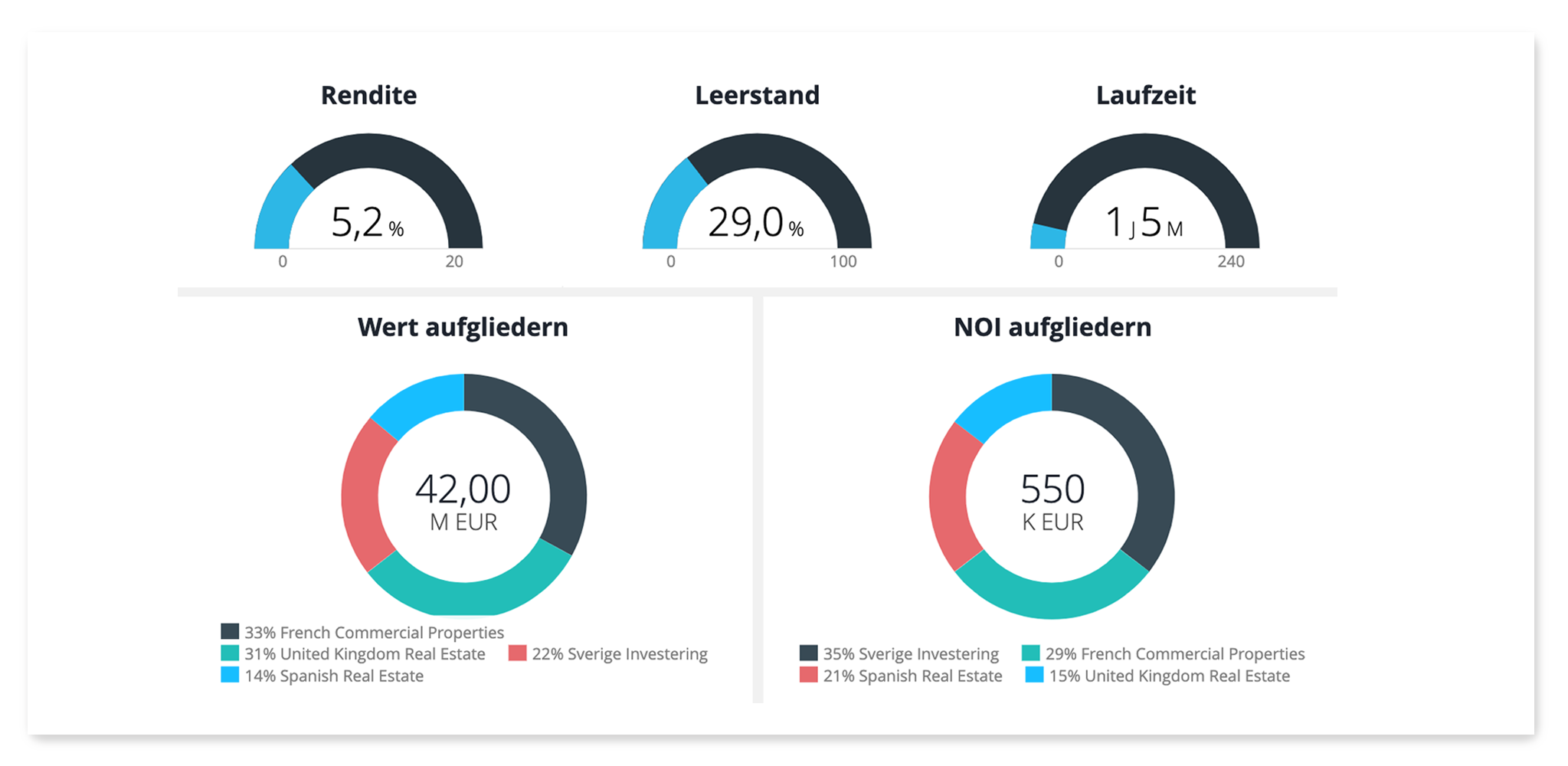

KPI Nr. 3: Rendite

Ein angemessener Ertrag ist das Ziel einer jeden Geldanlage. Setzt man den Ertrag in Beziehung zum Kapitaleinsatz und zu den anfallenden Kosten, erhält man die Rendite der Kapitalanlage. Der Sinn einer Immobilieninvestition liegt bei Selbstnutzung in der Mietersparnis und bei Fremdnutzung in der Erzielung von Mieterträgen. Während die Selbstnutzung eines Hauses oder einer Wohnung eher eine hohe psychologische Rendite in Form von Eigenständigkeit und Wohlfühlen verspricht, muss bei vermieteten Immobilien die Wirtschaftlichkeit durch eine exakte Renditeberechnung bewertet werden.

Bei der Investition in Immobilien spielt die Rendite die Hauptrolle bei der Auswahl geeigneter Objekte. Warum?

Rendite ist ein Synonym für Gesamtkapitalrentabilität und bezeichnet den Prozentsatz, der dem Verhältnis des Jahresreinertrages einer Kapitalanlage und der ihr zugrunde liegenden Investitionssumme, entspricht.

Die Vorteile der Immobilienkapitalanlage sind zahlreich und so gilt das Betongold nicht nur als risikoarm, sondern über die Jahre profitiert man außerdem von einer Wertsteigerung.

Doch wie immer gilt: Wer investieren will, muss die Chancen und Risiken genau abwägen. Ein entscheidender Faktor zur Beurteilung eines Objektes ist dabei die Berechnung der Immobilienrendite.

Die meisten Immobilienverwalter werden in der Lage sein, Kosteneinsparungen zu erzielen, um die Rendite zu verbessern. Das gelingt aber natürlich leichter, wenn alle dafür wichtigen Informationen stets verfügbar und richtig sind.

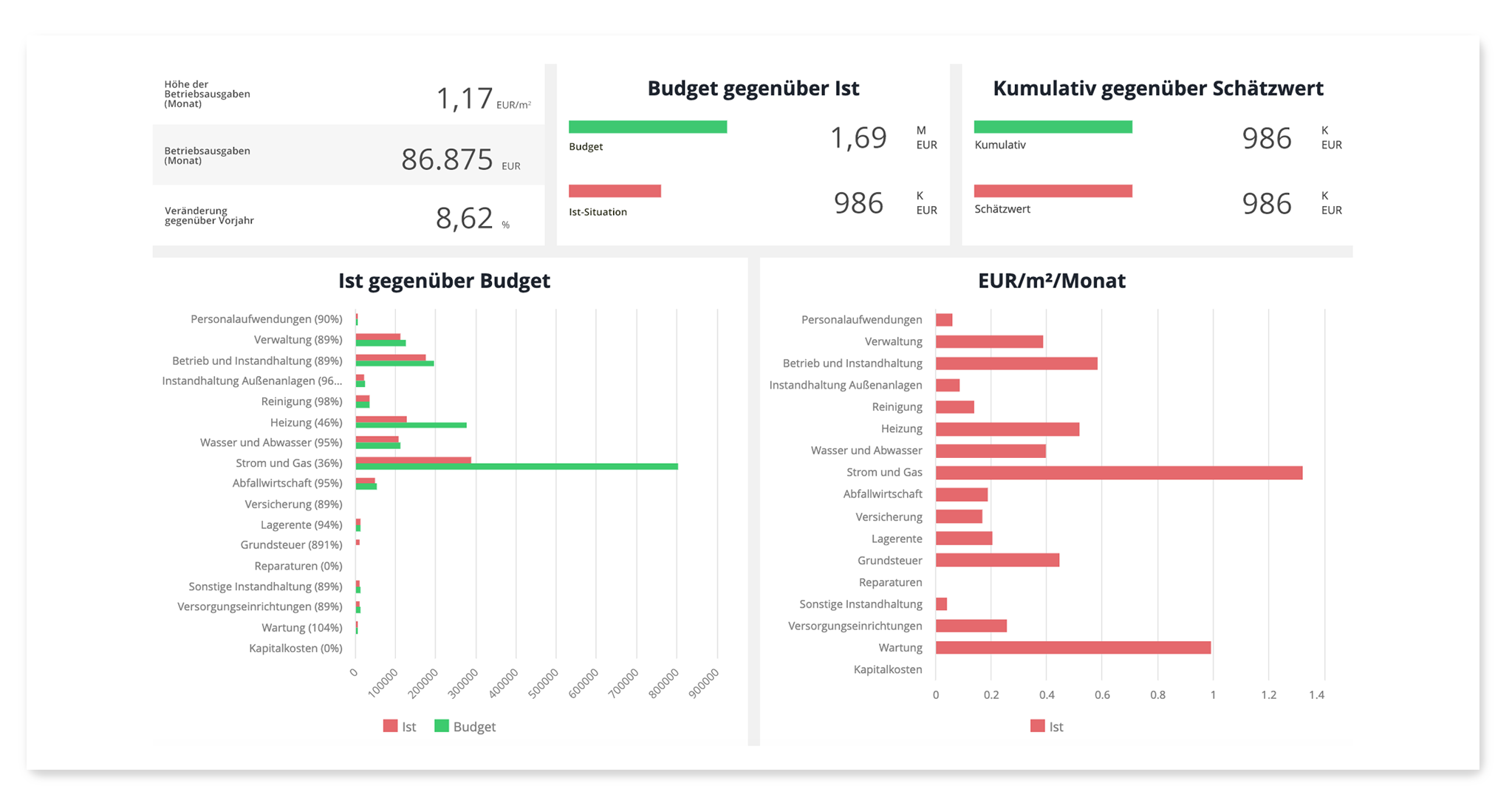

KPI Nr. 4: OPEX

OPEX (operating expenses) oder auch Betriebskosten sind die regelmäßig wiederkehrenden Aufwendungen, die bei der Nutzung und Unterhaltung einer Immobilie anfallen. Zu den typischen Betriebskosten zählen insbesondere die Kosten der Wasserversorgung und Entwässerung, Heizkosten, Schornsteinfegergebühren, Strom, Müllabfuhr, Sach- und Haftpflichtversicherungen und Grundsteuern.

Betriebskosten haben direkten Einfluss auf den Cashflow und bilden einen kritischen Teil derer Berechnung: Wie viel von allen Einnahmen werden unweigerlich in die Instandhaltung und Wartung eines Objektes fließen?

Für Sie könnte das Ziel sein, die Leistung im Vergleich zu OPEX zu maximieren. Auf diese Weise stellt OPEX eine zentrale Messung und einen KPI für die Effizienz Ihres Immobiliengeschäfts im Zeitverlauf dar.

Wenn wir davon ausgehen, dass das Ziel eines Unternehmens darin besteht, das Nettoeinkommen oder den Gewinn zu maximieren, ist die Minimierung der OPEX ein entscheidender Bestandteil der Geschäftsplanung und -steuerung. Dabei sei allerdings bedacht, dass es nicht immer darauf ankommt so wenig wie möglich auszugeben, sondern sinnvoll.

KPI Nr. 5: Nettobetriebsergebnis (NOI) und Umsatzwachstum

Das Nettobetriebsergebnis (NOI) wird auf dem Immobilienmarkt verwendet, um die Einnahmen zu ermitteln, die eine Immobilie abzüglich der Betriebskosten generiert.

NOI bestimmt dabei auch die Kapitalisierungsrate, den Wert oder die Rendite einer Immobilie.

Bei einem Ausfall von Mieteinnahmen durch Leerstand, Instandhaltung und anderen Faktoren, werden die Daten des Vorjahres berücksichtigt. Eine Immobilie kann ihre Einnahmen aus Miet-, Park- und Servicegebühren generieren.

Nettobetriebsergebnis = Brutto-Betriebsergebnis – (Betriebsaufwand ÷ Bruttoertrag)

Umsatzwachstum durch Kennzahlen sichern

Diese 5 KPIs können Sie dabei unterstützen, die langfristige Effizienz der verwalteten Immobilien zu sichern, Wachstum voranzutreiben und Renditen für den Anleger zu maximieren.

Ein Weg den Umsatz zu steigern, ist die Betriebskosten zu minimieren. Dafür können Sie ihren Asset-Managern z.B. CAPEX-Pläne zur Optimierung der Kosten- und Mieterbindung anbieten.

Es gibt viele Informationen, die für Kunden, Investoren und auch firmenintern stets abrufbar sein sollten. Wenn jemand Sie nach der Leerstandsquote Ihres Portfolios fragt, können Sie dann direkt antworten?

Kennzahlen, deren Visualisierung und auch die Nutzung neuester Technologien hilft Ihnen dabei, Geschäftsprozesse zu vereinfachen und diese besser zu überschauen.

Assetti kann Sie bei all dem unterstützen und darüber hinaus auch z.B. Reporte erstellen und Budgets planen.